Как и писал ранее, с 10-го апреля 2016 года вводится новая форма по декларации для ИП на УСН. Она утверждена приказом ФНС от 26.02.2016 № ММВ-7-3/99@.

Понятно, что многих ИП на УСН волнует вопрос о том, как ее заполнить.

- Подробнее об этой ситуации можно прочитать вот здесь: https://dmitry-robionek.ru/zakon/novaja-deklaracija-usn-2016.html

- Также для настойчиво советую почитать официальные рекомендации по заполнению от ФНС: static.consultant.ru/obj/file/doc/fns_300316.pdf

Мы уже с Вами научились заполнять нулевую декларацию по УСН новой форме 2016 года вот в этой небольшой статье:

https://dmitry-robionek.ru/kak-zapolnit-nulevuju-deklaraciju-po-usn-2016

Разумеется, что большинство ИП работают и имеют доход. В этом случае им нужно заполнить уже декларацию по ИП, где есть оборот денежных средств.

Итак, давайте рассмотрим вопрос заполнения НЕнулевой декларации по новой форме 2016 года на конкретном примере ИП:

- Имеем ИП на упрощенке (УСН 6%);

- Нужно составить декларацию за 2015 год (если составляете декларацию за 2016 год, помните, что размер взносов в ПФР и ФФОМС будет иным, так как он изменился по сравнению с 2015 годом. Но принцип заполнения такой-же);

- ИП не является плательщиком торгового сбора.

- В течении всего года сохранялась ставка в размере 6% по налогу УСН;

- ИП существовало полный год;

- Доход за прошедший год был.

- Все взносы в ПФР были сделаны полностью и своевременно (до 31 декабря прошлого года);

- ИП не получал имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования.

- Нужно подать декларацию в ФНС до 30 апреля текущего года;

- Декларация должна быть по НОВОЙ ФОРМЕ 2016 года (согласно приказу ФНС от 26.02.2016 № ММВ-7-3/99@)

Какую программу будем использовать для составления декларации по УСН?

Будем использовать отличную (и бесплатную) программу под названием “Налогоплательщик ЮЛ”. Не бойтесь, у меня есть подробная инструкция о том, как ее установить и настроить.

Прочтите сначала вот эту статью, и быстренько поставьте ее на свой компьютер:

https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Будем считать, что вы установили программу и корректно прописали свои реквизиты по ИП.

Важно. Программа “Налогоплательщик ЮЛ” постоянно обновляется. Это значит, что ее необходимо обновить до самой свежей версии перед заполнением декларации. Саму программу можно найти на официальном сайте ФНС: https://www.nalog.ru/rn77/program/5961229/

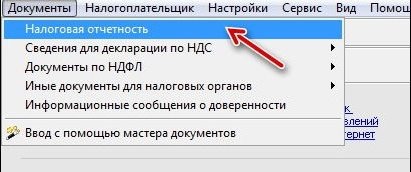

1 шаг: Запускаем программу “Налогоплательщик ЮЛ”

И сразу в меню “Документы” – “Налоговая отчетность” создаем шаблон налоговой декларации по УСН

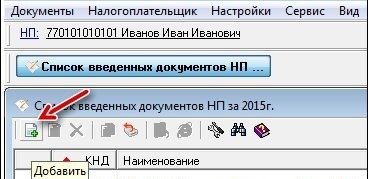

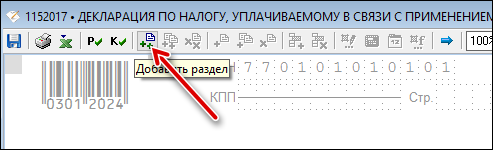

Для этого нужно нажать на неприметную иконку со значком “плюс”

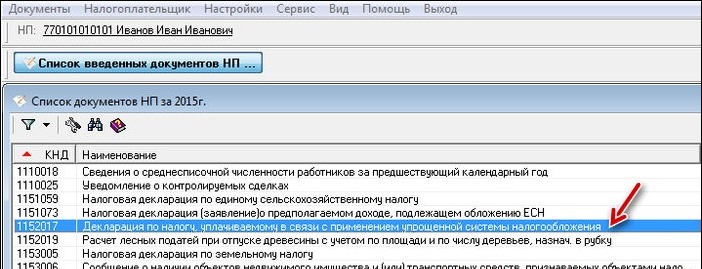

А затем выбрать форму № 1152017 “Декларация по налогу, уплачиваемому в связи применением упрощенной системы налогообложения”

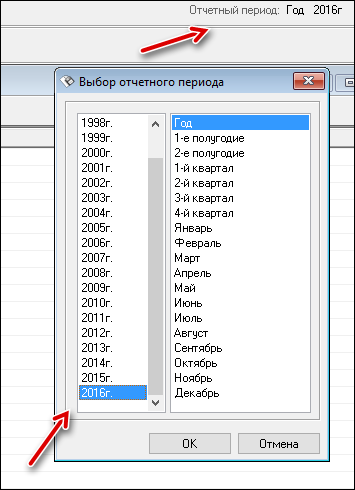

Да, еще важный момент. Перед составлением декларации необходимо указать год, за который мы ее будем составлять. Для этого необходимо в правом верхнем углу программы выбрать налоговый период.

Например, для декларации за 2016 год необходимо выставить вот такие настройки:

По аналогии можно выставить другие периоды по декларации. Разумеется, если Вы сдаете декларацию по итогам 2015 года, нужно выставить 2015 год.

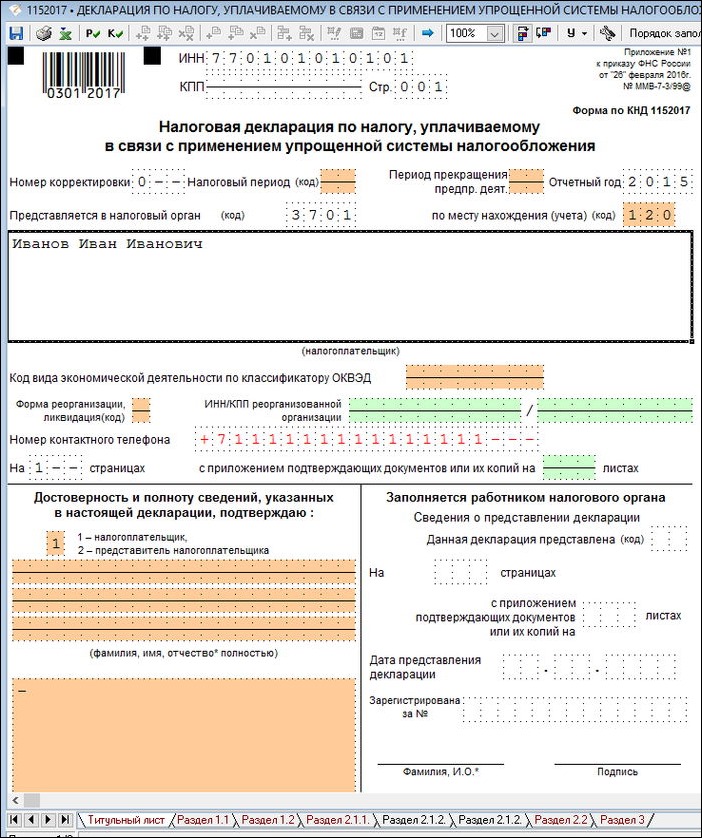

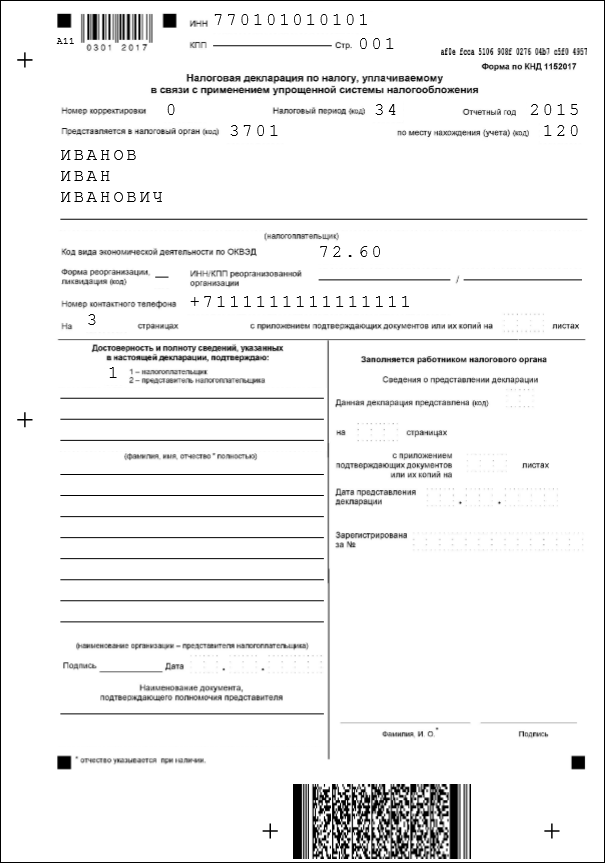

2 шаг: Заполняем Титульный Лист

Первое, что мы видим – это титульный лист декларации, который необходимо корректно заполнить.

Естественно, у меня для примера взят сказочный персонаж Иван Иванович Иванов из города Иваново =) Вы вставляете свои РЕАЛЬНЫЕ реквизиты по ИП.

Какие-то данные подтягиваются сразу (напомню, что предварительно программу “Налогоплательщик ЮЛ” нужно настроить, и еще раз отсылаю вот к этой статье:

https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Поля, выделенные коричневым цветом необходимо подкорректировать.

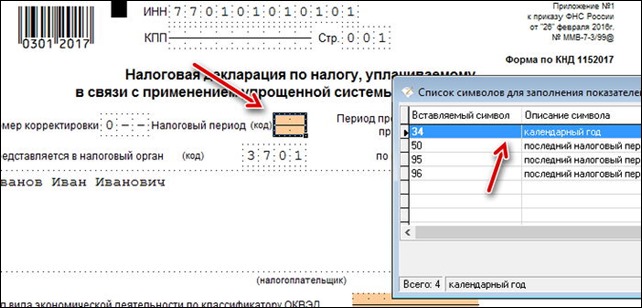

1. Раз мы делаем декларацию за прошлый год, то и период необходимо выставит соответствующий. Просто выбираем код “34” “Календарный год” (см. рисунок)

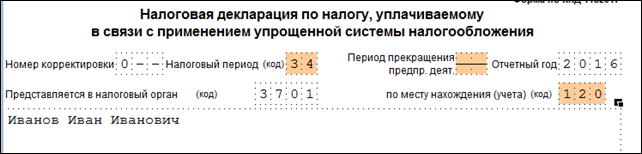

Должно получиться вот так:

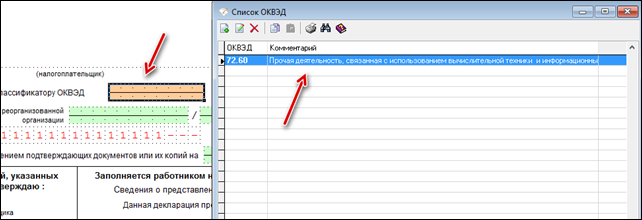

Далее необходимо добавить свой ОСНОВНОЙ код по классификатору ОКВЭД. Напомню, что при регистрации ИП Вы указывали основной и дополнительный коды деятельности для Вашего бизнеса.

Важно: Обратите внимание, что еще летом 2016 ввели новые коды деятельности по ОКВЭД-2. Это значит, что в декларации по итогам 2016 года необходимо указывать новые коды, согласно ОКВЭД-2. Если укажете старый код по ОКВЭД-1, то декларацию не примут. Подробнее читайте вот здесь: https://dmitry-robionek.ru/sovet/okved2-deklaracija-2017.html

Здесь необходимо указать именно основной код деятельности. Для примера, я указал код 72.60. Разумеется, у Вас он может быть другим.

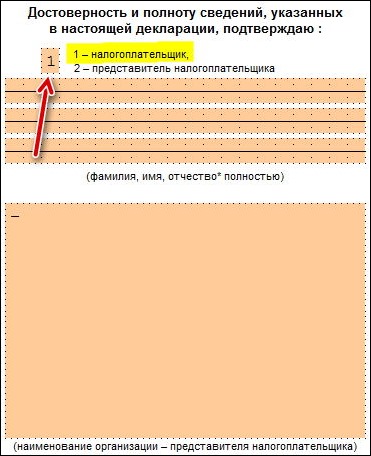

Если декларацию будете сдавать сами, то вот в этих ячейках ничего трогать НЕ надо. (см. рисунок ниже)

Здесь ничего не трогаем, так как сдавать будем сами, без представителей. Должна стоять единица.

Больше ничего на титульном листе не трогаем, так как будем сдавать декларацию при личном визите в инспекцию, без представителей.

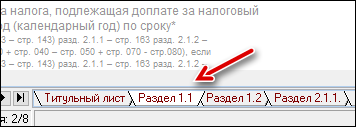

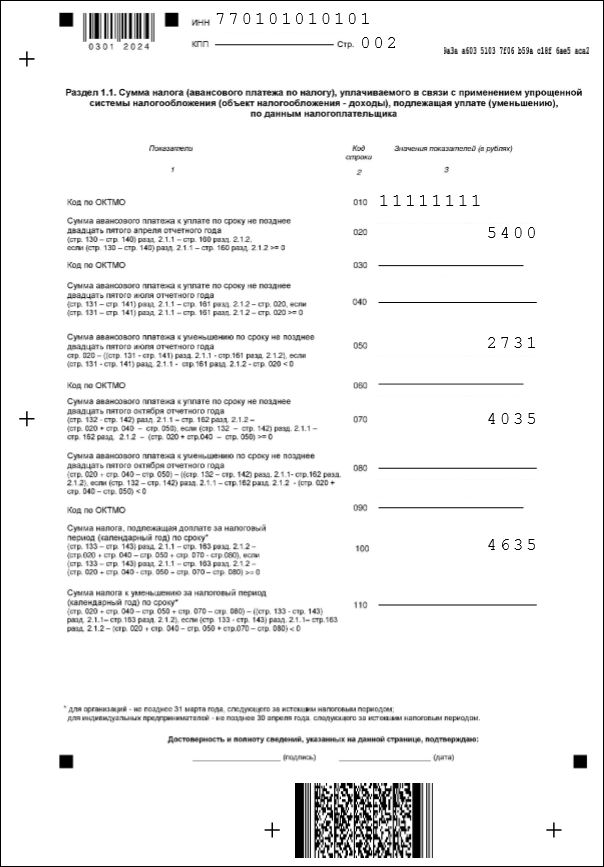

3. Шаг: Заполняем раздел 1.1 нашей нулевой декларации

В самом низу программы нажмите на закладку “Раздел 1.1” и увидите новый лист, который тоже предстоит заполнить. Многие пугаются, так как он по-умолчанию неактивен и не дает заполнить нужные данные.

Ничего страшного, справимся =)

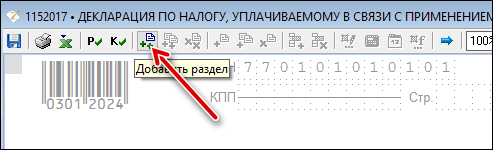

Чтобы активировать этот раздел нужно нажать на вот эту иконку “Добавить раздел” (см. рисунок ниже), а лист сразу будет доступен для редактирования.

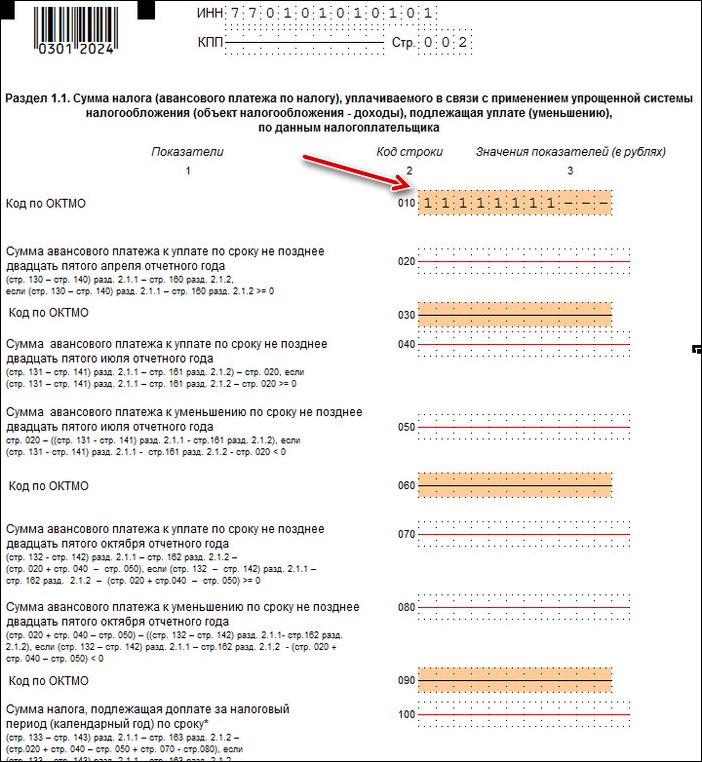

Тут совсем все просто: нужно лишь прописать свой ОКТМО (Общероссийский классификатор территорий муниципальных образований) в строке 010. Если не знаете, что такое ОКТМО, то прочтите вот здесь.

В моем примере указан несуществующий ОКТМО 1111111. Вы указываете свой реальный код по ОКТМО.

Больше ничего не трогаем на листе 1.1 нашей декларации.

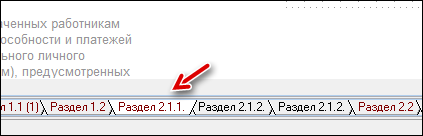

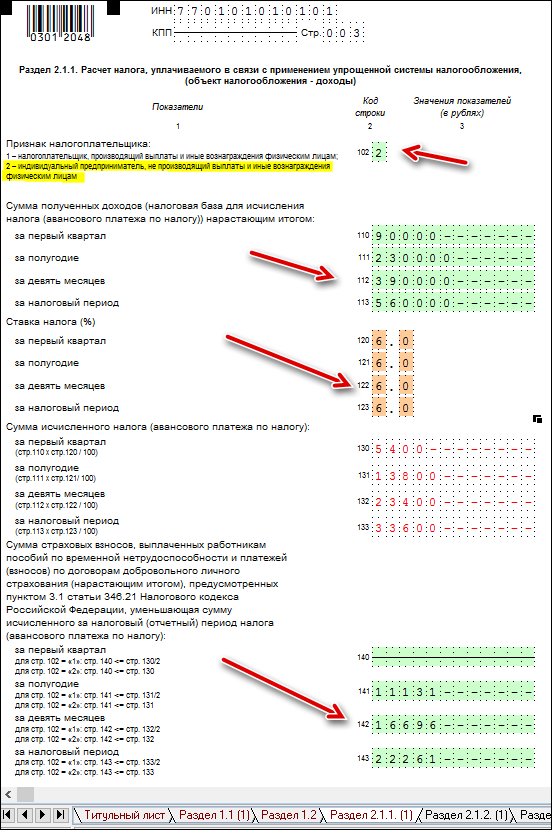

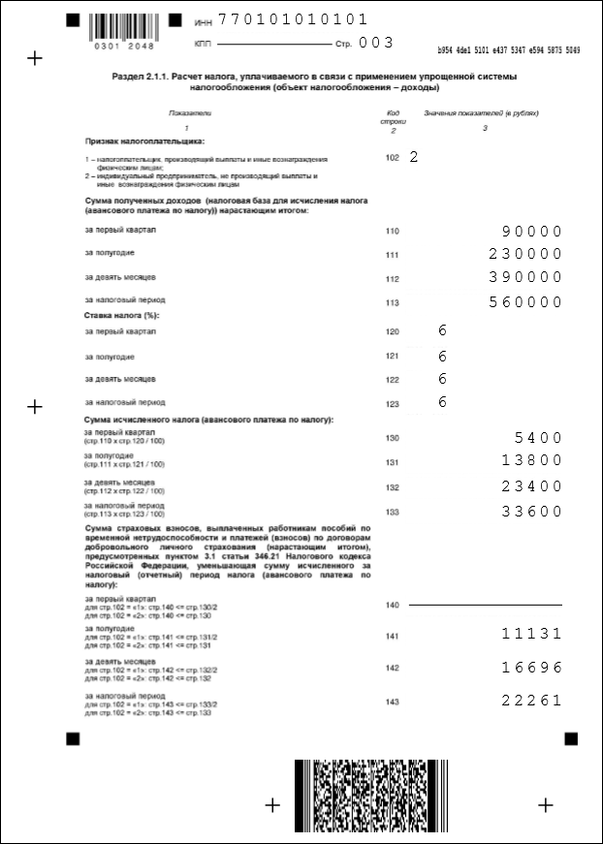

4. Шаг: Заполняем раздел 2.1.1 “Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)”

Опять в самом низу нашего документа выбираем соответствующую закладку:

“Раздел 2.1.1” и активируем лист кнопкой “Добавить Раздел” (точно так же, как и активировали предыдущий лист)

И заполняем его

А. Здесь нужно внести данные по доходам нашего ИП за предыдущий год.

Предположим, Иван Иванович Иванов за прошлый год поквартально получил следующий доход по своему ИП:

- Квартал 1: 90 000 рублей;

- Квартал 2: 140 000 рублей;

- Квартал 3: 160 000 рублей;

- Квартал 4: 170 000 рублей;

Для удобства я взял небольшие суммы по доходу и округлил до нулей, чтобы было легче считать. Понятно, что у вас могут быть суммы с копейками, в этом случае нужно округлять до целых рублей по правилам арифметики.

Обратите внимание, что строки № 110, 111, 112, 113 необходимо заполнить нарастающим итогом по доходу. То есть, суммируем каждый квартал с доходом по предыдущим кварталам!

Б. Пусть наш ИП сделал обязательные взносы в ПФР и ФФОМС следующим образом:

- Квартал 1: 0 рублей (пропустил взнос);

- Квартал 2: 11 130,7 рублей;

- Квартал 3: 5565,34 рублей;

- Квартал 4: 5565,34 рублей;

Тогда заполняем № 140, 141, 142, 143 следующим образом:

- 0

- 11131

- 16696

- 22261

(с учетом округлений до целых рублей, по правилам арифметики)

Еще раз обращаю Ваше внимание, что доходы и взносы в ПФР и ФФОМС вносим НАРАСТАЮЩИМ ИТОГОМ. В противном случае, декларация будет неверной. Разумеется, вы вносите свои данные по этим взносам.

Также, если платили в ПФР по итогам предыдущего года 1% свыше 300 000 рублей, то эта сумма тоже вносится в декларацию. И учитывается при расчете налога по УСН. Только помните, что 1% от суммы свыше 300 000 рублей необходимо оплатить до 1 апреля года, следующего за отчетным.

В строки № 140, 141, 142, 143 Необходимо внести взносы в ПФР нарастающим итогом. Но обратите внимание на подсказки к этим строкам! Дело в том, что они не должны превышать значения строк 130-133 (это связано с налоговыми вычетами взносов в ПФР и ФФОМС из налога по УСН)

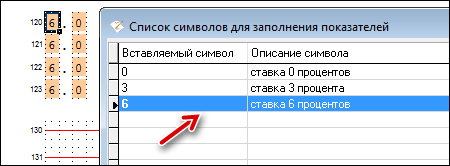

И, самое главное изменение по сравнению с предыдущей формой декларации. Нам необходимо указать ставку налога по УСН в строках 120, 121, 122, 123 квартал, полугодие, 9 мес. и за налоговый период. Делается это очень просто.

Для этого достаточно кликнуть на нужное поле и выбрать ставку 6% (напомню, что мы рассматриваем ИП на УСН 6% без дохода и сотрудников).

Затем нажимаем на клавишу F5 для пересчета формул декларации.

Все готово, осталось послать ее на печать

Но сначала напомню, что необходимо оплатить налог по УСН по итогам года до 30 апреля, следующего за отчетным годом! Это нужно сделать перед подачей декларации, конечно. То есть, сначала платим налог по УСН, а затем сдаем декларацию. Для того чтобы оплатить этот налог по УСН, необходимо сформировать отдельную платежку (или квитанцию) для налоговой службы.

Платные программы (например «1С-Предприниматель» формируют ее в автоматическом режиме, прямо во время составления самой декларации. Она, кстати, в “1С” создается полностью в автоматическом режиме, на основе тех данных по движению денежных средств, которые вводит в программу предприниматель. Поэтому, лучше сразу нацеливайтесь на платные бухгалтерские программы.

Но вернемся к статье…

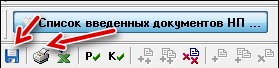

Посылаем декларацию на печать

Но сначала сохраним ее на всякий случай, нажав на значок с изображением дискеты:

5. Шаг: Сдаем декларацию в налоговую

Но сначала проверяем правильность заполнения декларации при помощи программы. Для этого нажимаем на клавишу F6 на клавиатуре (или на кнопку со значком «К» — «контроль документа».

Если будут ошибки заполнения, то Вы их увидите в нижней части экрана программы.

После проверки, печатаем в ДВУХ экземплярах и шагаем в свою налоговую, где стоите на учете. Ничего подшивать теперь не надо (начиная с 2015 года это так).

Один экземпляр отдаете инспектору, а другой он подписывает, ставит штамп и отдает его Вам. Вы его храните, не теряете =)

И не забудьте оплатить налог по УСН перед подачей самой декларации!

Пример заполненной декларации

Для наглядности привожу итог наших мучений =) Вот, что должно в итоге получиться после всех манипуляций:

P.S. В статье приведены скриншоты программы "Налогоплательщик ЮЛ". Найти ее можно на официальном сайте ФНС РФ по этой ссылке: https://www.nalog.ru/rn77/program/5961229/

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Спасибо большое, Дмитрий! За вашу помощь, для таких ИП «чайников», как я….))… Так подробно, наглядно все расписали. У меня все получилось. Программа просто класс! Одно удовольствие ее заполнять (без головной боли). СПАСИБО, за Ваш труд! Респект!

Спасибо огромное!!!! даже пропущенный платеж показали! Супер статья! сохранила в закладки. теперь только к Вам!

Спасибо! Просто, доходчиво, и что важно, — бесплатно:)

как заполнить второй раздел если у меня два вида деятельности, спасибо

Подскажите, почему в Налогоплательщике формула при выборе 6 % не работает на расчёт 2 страницы? Это у всех или только у меня? Кто знает?