Важное обновление. Принят закон, в котором предусмотрен перенос крайней даты оплаты 1% от разницы, превышающей 300 000 рублей годового дохода, с 1 апреля на срок до 1 июля. Прочтите, пожалуйста, вот эту статью.

Важно. Данная инструкция актуальна только при оплате за 2017 год в установленные сроки, а не для оформления просроченных платежей, оплаты недоимок и пени.

Обновление:

Обнаружил, что сервис формирования для оплаты налогов и взносов на сайте ФНС обновился, и решил, соответственно, обновить статью.

По-большому счету изменился только интерфейс, а суть сервиса осталась той-же самой: внимательно вносим свои реквизиты, указываем нужный КБК и платим.

Но если Вы испытываете трудности при заполнении этих квитанций, то можете изучить обновленную статью: https://dmitry-robionek.ru/kvitancii-na-objazatelnye-vznosy-ip-v-2017-godu

Добрый день, уважаемые ИП! Часто бывает такая ситуация, что нужно срочно оплатить взносы на обязательное пенсионное и медицинское страхование (еще их часто называют как “взносы в ПФР и ФФОМС”). А квитанций для оплаты наличными под рукой нет. Как быть в такой ситуации? Составлять их в ручном режиме в Экселе? Если делать вручную, то сразу возникает множество вопросов:

- Что в них писать?

- Где взять реквизиты ФНС? Напомню, что начиная с 2017 года эти взносы уже собирает ФНС.

- Какие КБК указать?

- И много других вопросов, которые ставят в тупик даже опытных ИП

Разумеется, если у Вас есть программа бухгалтерского учета (или онлайн-бухгалтерия), то такие платежки (и квитанции для оплаты наличными) легко формируются в этих программах. Буквально в один клик. Но предположим, что нет у нас такой программы…

К счастью, на официальном сайте ФНС есть возможность формировать эти документы: https://service.nalog.ru/ Если перейти по этой ссылке, то мы увидим знакомый многим сервис для составления квитанций и платежек на оплату налогов:

Рассмотрим конкретный пример:

Предположим, ИП без сотрудников решил заплатить обязательные взносы за себя за 2017 год.

- Наш ИП хочет платить обязательные взносы поквартально, наличными, через отделение “СберБанка России”.

- Также наш ИП из примера хочет заплатить 1% от суммы, превышающей 300 000 рублей в год по итогам 2017 года, но об этом случаем мы поговорим в самом конце этой статьи.

В этом случае, наш ИП должен заплатить государству за 2017 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): (7500*26%*12)=23400 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): (7500*5,1%*12)= 4590 рублей

Итого за 2017 год = 27 990 рублей

Но наш ИП хочет платить поквартально, чтобы равномерно распределить нагрузку в течении 2017 года.

А значит, он каждый квартал платит следующие суммы:

- Взносы в ПФР “за себя” (на пенсионное страхование): (7500*26%*12)=5850 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): (7500*5,1%*12)= 1147,5 рублей

То есть, наш ИП каждый квартал печатает две квитанции на оплату страховых взносов и ходит с ними в “Сбербанк” для оплаты наличными.

Причем сроки по квартальным платежам установлены такие:

- За первый квартал 2017 года: с 1 января до 31 марта

- За второй квартал 2017: с 1 апреля до 30 июня

- За третий квартал 2017: с 1 июля до 30 сентября

- За четвертый квартал 2017: с 1 октября по 31 декабря

В нашем примере мы рассмотрим именно тот случай, когда ИП платит поквартально. Именно такие сроки платежей по взносам предлагают почти все бухгалтерские программы и онлайн-сервисы. Таким образом нагрузка по обязательным страховым взносам для ИП распределяется более равномерно. А ИП на УСН 6% еще может делать вычеты из авансов по УСН.

Обратите внимание, что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить взносы (и налоги) только с него. Дело в том, что банки, начиная с июля 2017 года и этот момент контролируют. И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными.

Итак, поехали:

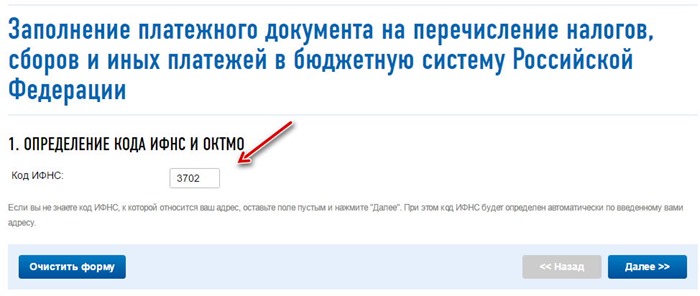

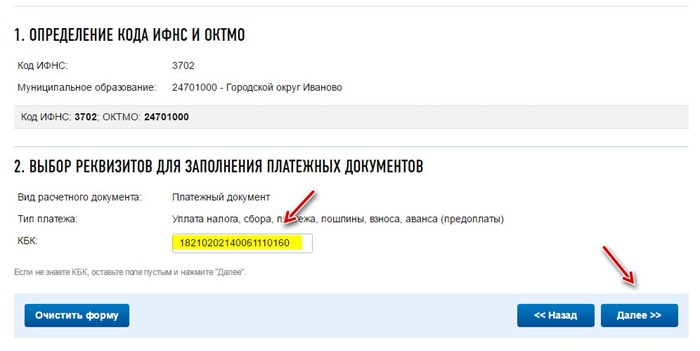

Пусть некий мифический Иван Иванович Иванов из города Иваново (все совпадения случайны =) решил самостоятельно создать две квитанции на оплату квартальных взносов. В поле “Код ИФНС” вводим код налоговой инспекции гор. Иваново 3702 (см. скриншот ниже). Разумеется, Вы введете код своей налоговой инспекции.  Если Вы не знаете код своей налоговой инспекции, то сразу жмете на кнопку “Далее” и заполняете свой адрес, на который проводили регистрацию ИП (то есть, по прописке в паспорте). А код инспекции “подтянется” автоматически.

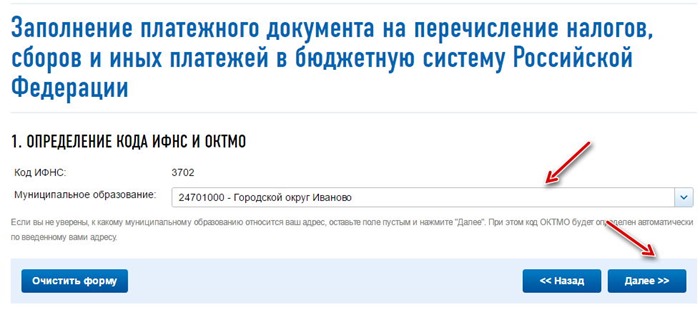

Если Вы не знаете код своей налоговой инспекции, то сразу жмете на кнопку “Далее” и заполняете свой адрес, на который проводили регистрацию ИП (то есть, по прописке в паспорте). А код инспекции “подтянется” автоматически.  Далее выбираем муниципальное образование и жмем на кнопку “Далее”.

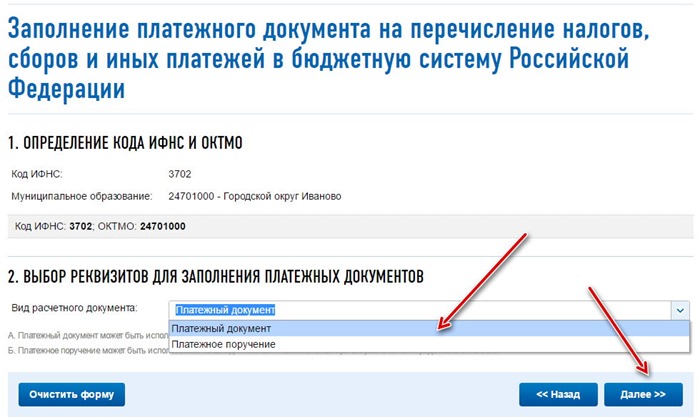

Далее выбираем муниципальное образование и жмем на кнопку “Далее”.  Если мы хотим оплатить по квитанции наличными в “СберБанке”, то далее выбираем в выпадающем списке “Платежный документ”. И снова жмем “Далее”.

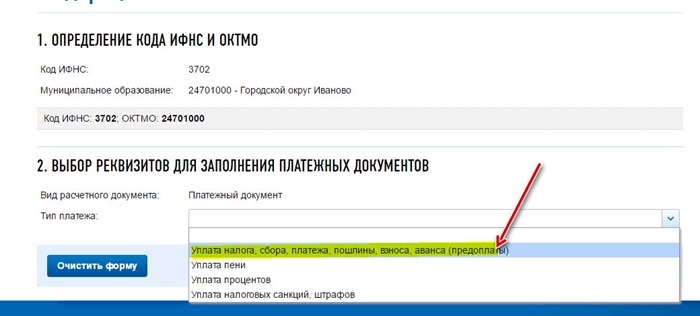

Если мы хотим оплатить по квитанции наличными в “СберБанке”, то далее выбираем в выпадающем списке “Платежный документ”. И снова жмем “Далее”.  Далее выбираем “Уплата налога, сбора, платежа, пошлины, взноса, аванса…” (см. рисунок выше)

Далее выбираем “Уплата налога, сбора, платежа, пошлины, взноса, аванса…” (см. рисунок выше)

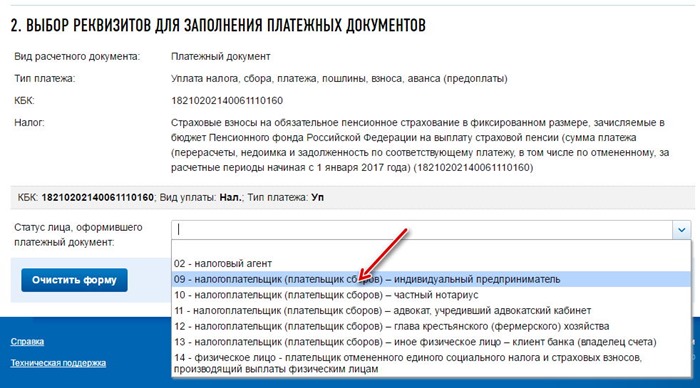

И, наконец, вводим нужный нам КБК:

- Если платим обязательный взнос на пенсионное страхование “за себя”, то вводим КБК за 2017 год: 18210202140061110160

- Если платим обязательный взнос на медицинское страхование “за себя”, то вводим другой КБК за 2017 год: 18210202103081013160

- Если хотите заплатить 1% от суммы, превышающей 300 000 рублей в год, то отдельного КБК не предусмотрено и он совпадает с КБК по взносам на пенсионное страхование: 18210202140061110160 (подробности в конце статьи) Не рекомендую спешить с оплатой этого 1% посреди 2017 года, так как не исключено, что этот КБК может измениться. Лично я предпочту заплатить этот дополнительный взнос по итогам 2017 года уже в 2018 году.

Важно: вводим КБК БЕЗ ПРОБЕЛОВ!

То есть, когда будете оформлять эти две квитанции на пенсионное и медицинское страхование проделаете эту процедуру два раза, но на этом шаге укажете разные КБК и разные суммы платежей, которые указаны выше и выделены желтым цветом.

Еще раз напомню по суммам платежей за 2017 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): (7500*26%*12)=23400 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): (7500*5,1%*12)= 4590 рублей

Если будете поквартально, то суммы будут такими:

- Взносы в ПФР “за себя” (на пенсионное страхование): (7500*26%*12)=5850 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): (7500*5,1%*12)= 1147,5 рублей

И опять жмем на кнопку “Далее”.

Выбираем статус лица оформившего платеж как “09”- налогоплательщик (плательщик сборов) – индивидуальный предприниматель.

Выбираем статус лица оформившего платеж как “09”- налогоплательщик (плательщик сборов) – индивидуальный предприниматель.  Указываем:

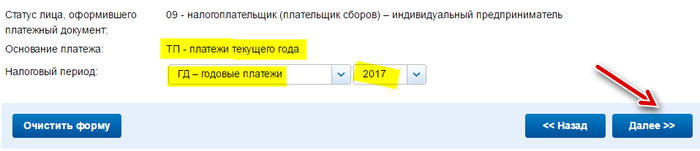

Указываем:

- ТП – платежи текущего года

- И указываем налоговый период: ГД-годовые платежи 2017

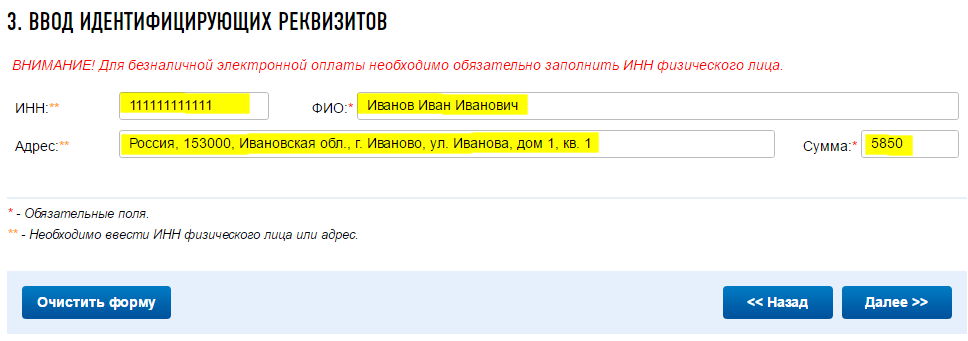

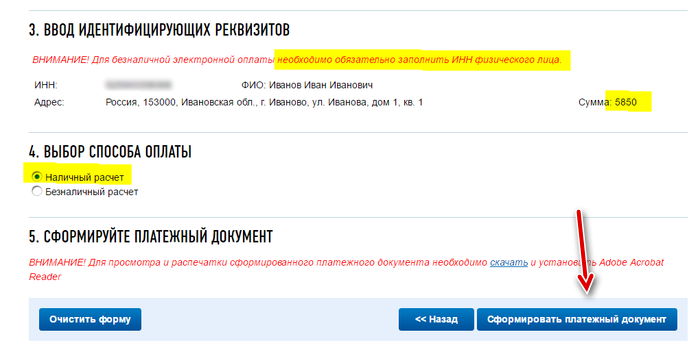

Вводим свой реальный ИНН, ФИО и адрес и сумму платежа. Обращаю внимание, что нужно платить взносы от своего имени. Также внимательно проверьте сумму платежа!

Вводим свой реальный ИНН, ФИО и адрес и сумму платежа. Обращаю внимание, что нужно платить взносы от своего имени. Также внимательно проверьте сумму платежа!  Ну, а дальше совсем все просто. Выбираем способ оплаты (в нашем случае “Наличный расчет”) и жмем кнопку “Сформировать платежный документ” Вот, что получим на выходе:

Ну, а дальше совсем все просто. Выбираем способ оплаты (в нашем случае “Наличный расчет”) и жмем кнопку “Сформировать платежный документ” Вот, что получим на выходе:

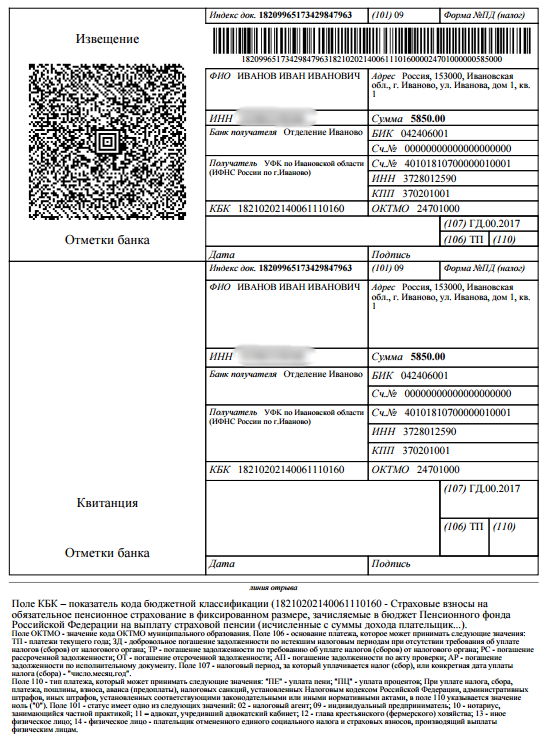

1. Пример квитанции для квартального платежа на обязательное пенсионное страхование:

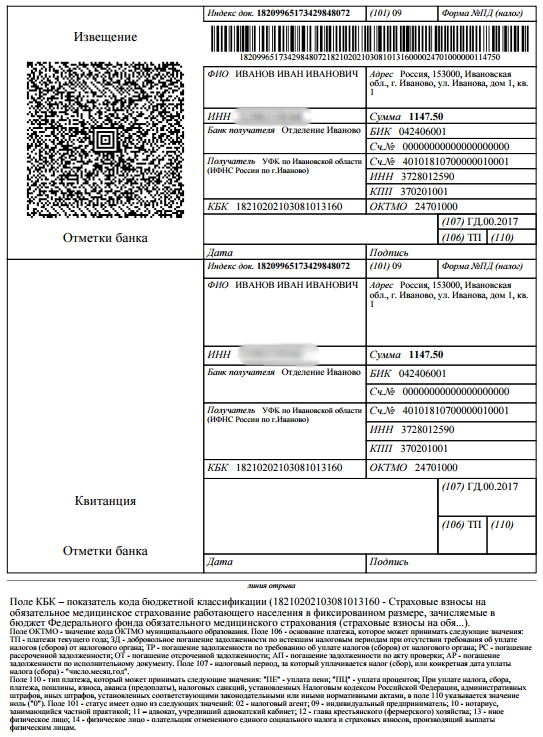

2. Пример квитанции для квартального платежа на обязательное медицинское страхование:

Печатаем эти квитанции, и идем платить в любое отделение “Сбербанка” (или в любой другой банк, где принимают такие платежи). Квитанции об оплате и чеки нужно обязательно сохранить!

Важно: Лучше не затягивать со сроками оплаты обязательных взносов «за себя» до 31 декабря, так как деньги могут просто не успеть дойти до счетов. Лучше сделать это как минимум, за 10 дней до истечения срока.

А как сформировать квитанцию на оплату 1% от суммы, превышающей 300 000 рублей в год?

Действительно, те ИП, у которых в 2017 г. годовой доход составит БОЛЕЕЕ чем 300 000 рублей, обязаны еще заплатить 1%, от суммы, превышающей 300 000 рублей.

Чтобы не повторяться, отправляю Вас прочитать более подробную статью про этот 1%

https://dmitry-robionek.ru/sovet/1-procent-pri-dohode-bolee-chem-300000.html

Нас же сейчас больше интересует другой вопрос: где взять квитанцию на оплату этого 1%? Еще раз напомню, что этот платеж необходимо совершить строго до 1 апреля 2018 года. (по итогам 2017 года, разумеется).

Так вот. В отличие от 2016 года, отдельного КБК для оплаты 1% не предусмотрено. Это означает, что когда настанет пора платить этот 1%, то Вам нужно будет сформировать точно такую-же квитанцию, как и для оплаты взносов на обязательное пенсионное страхование.

То есть, при оформлении квитанции на оплату 1%, указываете КБК 18210202140061110160 (но еще раз повторюсь, что не исключено, что этот КБК изменится. Поэтому, следите за новостями и своевременно обновляйте свои бухгалтерские программы).

Фактически, у вас точно-такая же квитанция, как и при оплате обязательного взноса на пенсионное страхование. Только будет другая сумма платежа, разумеется.

И еще раз рекомендую прочесть вот эту статью, где более рассказываю как правильно считать 1% при доходе более, чем 300 000 рублей в год.

https://dmitry-robionek.ru/sovet/1-procent-pri-dohode-bolee-chem-300000.html

Вот, собственно, и все.

Но напоследок я еще раз повторюсь, что такие платежки нужно оформлять в бухгалтерских программа и сервисах. Не нужно все вести в ручном режиме в надежде сэкономить несколько тысяч рублей…

P.S. Напомню, что сервис можно найти по этой ссылке: https://service.nalog.ru/

С уважением, Дмитрий Робионек

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Добрый вечер! Сейчас формировала квитанции для оплаты взносов за себя за 1квартал, и в поле 107 где выбираем налоговый период выбрала КВ 1 2017 год, а в статье вы рекомендует писать годовые платежи, как быть переделать квитанции? Или этот момент не так важен, я же просто уточнила выбрав тот период за который хочу оплатить т.е.1 кв

Олеся, все по-разному пишут по этому поводу. КТо-то говорит, что нужно квартал указывать, кто-то год.

Но я исходил из того, что страховые взносы — это годовые платежи, а не квартальные.

Также посмотрел как формируются эти квитанции в «1С» — там тоже указано, что годовой платеж.

Не думаю, что это так уж критично.

Подскажите, при заполнении платежного документа на сайте налоговой для оплаты 1% свыше 300.000 за 2016 год в основании платежа выбирать «ТП-платежи текущего года» или «ЗД-добровольное погашение задолженности по истекшим налоговым периодам» ???

Нужно выбрать текущие платежи, но год 2016, если платите 1% за 2016 год до 01 апреля 2017 года.

Также там совсем другой КБК: 182 1 02 02140 06 1200 160