Обновление от 07.03.2024. Статья обновилась на 2024 год. Новую версию читайте по этой ссылке:

https://dmitry-robionek.ru/soft-for-biz/zayavleniye-o-zachete-knd-1150057.html

Многие ИП сейчас сталкиваются с необходимостью заполнять заявление на уменьшение налога по форме КНД 1150057.

Полное название этого заявления пишется так: «Заявление о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов и (или) налогового агента»

Понятно, что его кратко называют «заявление на зачет» или «заявление на уменьшение налога» или «заявление о зачете налога».

Если вы встретите человека, который сможет без запинки повторить полное название формы КНД 1150057, то знайте — вы общаетесь с гением бюрократии. Не забудьте взять у него автограф.

Для чего нужно это заявление?

Много для чего нужно. Но для ИП на УСН оно необходимо для уменьшения налога на фиксированные взносы ИП «за себя» при новом способе оплаты налогов (ЕНС, ЕНП, уведомления, заявления и так далее).

Что еще за «новый» способ оплаты налогов и взносов?

Я уже рассказывал про новый способ оплаты налогов для ИП на УСН без сотрудников в этих статьях:

- Как платить налог по УСН 6% за первый квартал 2023 года для ИП без сотрудников? Пошаговая инструкция с конкретным примером

- Как заполнить уведомление об исчисленных налогах на бумаге и сдать в инспекцию: пошаговая инструкция и пример оформления

- Как отправить уведомление в ФНС при оплате налога из «Личного кабинета ИП»? Пошаговая инструкция с примером!

- Как пополнить счет ЕНС из «Личного Кабинета ИП» картой или наличными?

То есть, если вы ИП на УСН, и вы перешли на новый способ оплаты налогов, то рано или поздно вам придется разбираться с этим заявлением.

Рассмотрим конкретный пример

Предположим, вы ИП на УСН без сотрудников и хотите уменьшить налог УСН за первый квартал.

При этом:

- Ваш доход за 1 квартал составил 700 000 рублей.

- Вы пополнили ЕНС на сумму 11460 рублей 50 копеек до 31 марта. То есть, оплатили взносы «за себя» за 1 квартал.

- При этом 1% свыше 300 000 НЕ платили.

Сначала посчитаем налог по УСН:

700000 * 6% = 42 000 руб

Потом делаем налоговый вычет:

42000 — 11460, 50 = 30 539 руб. 50 коп.

В какой срок нужно подать это заявление в ФНС?

Если нужно уменьшить налог по УСН:

- за 1 квартал, то его необходимо подать до 31 марта

- за 2 квартал, то его необходимо подать до 30 июня

- за 3 квартал, то его необходимо подать до 31 сентября

Как заполнить заявление на уменьшение налога УСН?

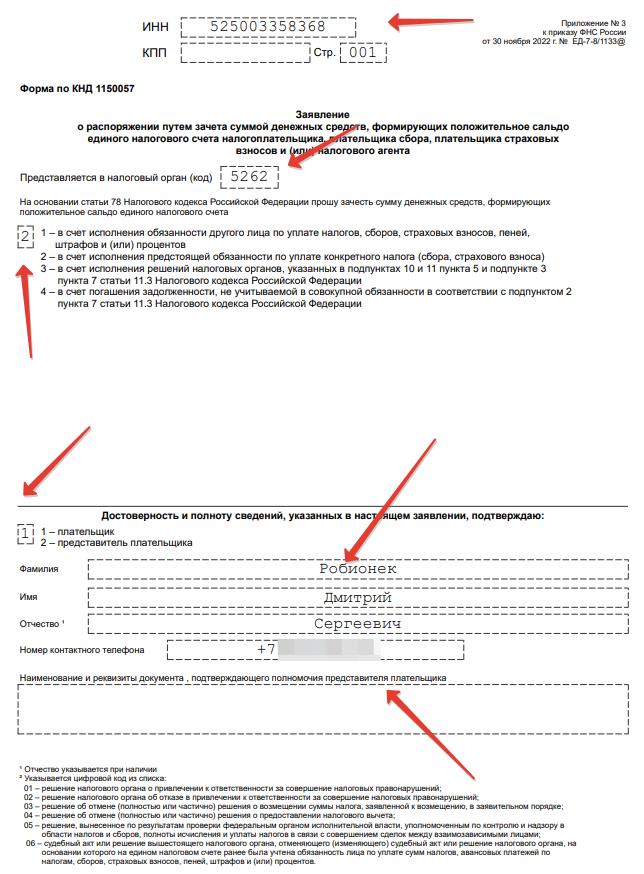

Для начала посмотрим, как оно выглядит. В примере ниже, я указал свои реквизиты. Понятно, что вы указывает свои данные =)

Всего придется заполнить два листа.

Лист №1: Титульный лист КНД 1150057

Здесь необходимо:

- указать ваш ИНН

- Номер (код) вашей налоговой инспекции

- Указать код «2» – в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса)

- Указать код «1» – плательщик

- Указать ваши ФИО

- Указать ваш номер контактного телефона

Как видите, с титульным листом особых трудностей нет.

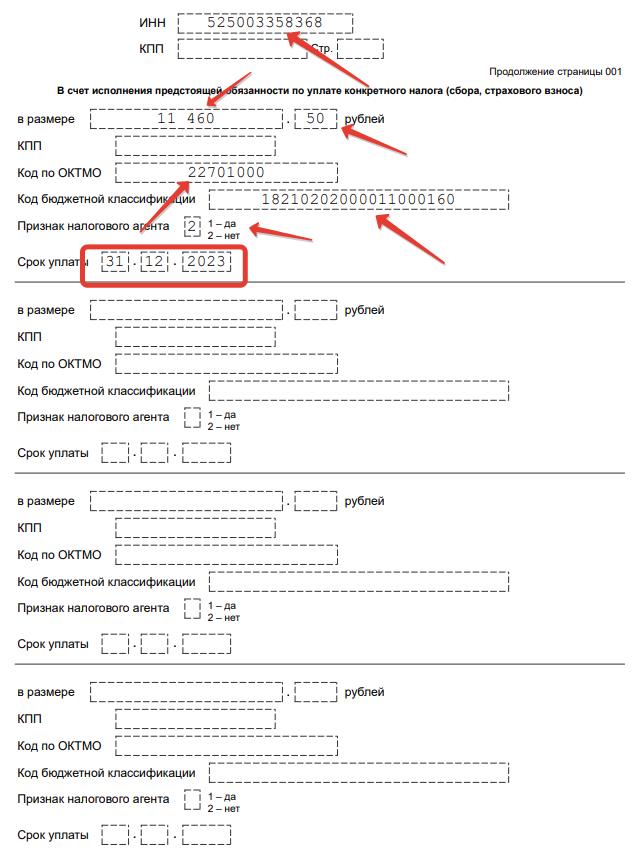

Лист №2: «В счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса)»

Обратите внимание, что второй лист (раздел) должен называться именно так, а не иначе: В счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса).

При уменьшении налога используется именно он. Дело в том, что заявление КНД 1150057 состоит из 5 листов, но нам потребуется только два.

Что нужно указать на втором листе?

- На втором листе указываем свой ИНН

- Сумму, на которую мы хотим уменьшить налог по УСН. В нашем примере ИП на УСН без сотрудников до 31 марта оплатил 11460 руб. 50 копеек. Значит, укажем эту сумму.

- Указываете свой ОКТМО (надеюсь, вы его знаете)

- Указываете КБК. Так как мы уменьшаем налог по УСН на взносы фиксированные ИП «за себя» за 2023 год, то указываем 18210202000011000160

- Признак налогового агента. Если вы не налоговый агент, ставите «2»

Обратите внимание, что КБК в 2023 году по взносам ИП поменялись. Для 1% от дохода, превышающего 300 000 рублей в год, КБК будет другим.

Новые КБК по фиксированным взносам ИП «за себя» на 2023 год

Что там с датой в заявлении? Срок уплаты?

Это самый спорный момент при заполнении заявления КНД 1150057. ФНС рекомендует указывать в своем чате то 31.12.2023, то 09.01.2024.

Единой и четкой позиции со стороны ФНС по дате я еще не встречал.

Я писал несколько постов в своем телеграмм-канале по этому поводу, не буду здесь все это дублировать.

Кстати, рекомендую подписаться на мой телеграмм-канал по этой ссылке ниже. Там уже более 4000 подписчиков, которые активно делятся своим опытом для ИП и самозанятых:

В какой программе можно заполнить это заявление? Как его отправить это в ФНС?

В бумажном виде ФНС его не примет. Придется использовать цифровую подпись.

Заявление о распоряжении путем зачета представляется в налоговый орган по месту учета по установленному формату в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

п 4. ст 78 НК РФ.

Можно ли отправить это заявление через ЛК ИП?

На момент написания этих строк в ЛК ИП на сайте ФНС эта возможность не реализована. Я очень надеюсь, что ФНС все-таки, предоставит такую возможность.

А через «Налогоплательщик Юрлиц»?

Многие ИП надеялись сформировать это заявление при помощи программы «Налогоплательщик Юрлиц» и отправить через сайт ФНС. Действительно, заявление можно составить в этой программе, но вы не сможете его даже распечатать и посмотреть на него. А контейнер, который формирует эта программа, не принимает сайт ФНС.

Ну, а в «1С» можно отправить?

Да. Можно сформировать это заявление в «1С» и отправить его через «1С-Отчетность». Но, как понимаете, не все ИП готовы изучать «1С». Сама программа денег стоит, разумеется. И определенного времени, чтобы разобраться с «1С».

В программе «1С. Предприниматель», которой я пользуюсь, оно заполняется буквально в 2 клика.

ТКС?

Да, еще через ТКС его можно отправить. Но это дополнительные сложности и расходы для небольших ИП. Придется подключаться к коммерческим сервисам, которые позволяют это сделать. Например, к «СБИС».

Разумеется, это тоже стоит денег и времени на освоение.

Вместо итога

Но в любом случае, лучше представлять заранее, как заполняется это заявление. Надеюсь, вам будет полезна эта статья.

P.S. Как только появится возможность создать и отправить это заявление через ЛК ИП, я обязательно напишу вторую часть этой статьи. Следите за обновлениями блога.

Но еще раз подчеркну, что мы сейчас посмотрели только на заявление о зачете. Более подробно про «новый» способ оплаты налогов и взносов для ИП на УСН я писал по ссылкам, которые приведены в самом начале статьи.

Если есть вопросы или дополнения, пищите в комментариях ниже.

С уважением, Дмитрий Робионек.

Новые статьи на закрытом сайте для подписчиков:

- Частые вопросы по декларации УСН «доходы» 6% за 2023 год для ИП без сотрудников. (часть №1 и часть №2 )

- Пример декларации по УСН 6% для ИП без сотрудников за неполный 2023 год

- Пример расчета налогов для ИП на УСН 6% без сотрудников в 2024 году с небольшим доходом (часть №1)

- Пример расчета налогов для ИП на УСН 6% без сотрудников в 2024 году для начинающих ИП, которые работали неполный год (часть №2)

- Обновление калькулятора УСН. Теперь данные для декларации УСН «доходы» считаются автоматически

- Как заполнить декларацию по УСН 6% за 2023 год при помощи калькулятора УСН для ИП без сотрудников? Что делать с 1% свыше 300 000 руб.?

- Как посчитать и оплатить налог по УСН 6% «доходы» за 1 квартал 2024 года? Алгоритм действий, калькулятор УСН и календарь (часть №1, часть №2, часть №3)

- Ответы на частые вопросы про уплату УСН «доходы» и взносов ИП «за себя» за 1 квартал 2024 года (часть №1 и часть №2)

Здравствуйте, Дмитрий!

А нельзя ли данное заявление выгрузить из программы Налогоплательщик ЮЛ и отправить его в налоговую через сервис сдачи отчетности, там же где обычно подается декларация? Это единственное место, где можно загрузить контейнер, выгружаемый из программы «Налогоплательщик ЮЛ». Сам пробовать не рискнул. Но помнится, что при загрузке декларации в сервисе сдачи отчетности обычно указывается, какой вид документа был загружен.

Наверняка конечно об этом бы где-то упоминалось на сайте налоговой…. но ведь и по выгрузке самой декларации и загрузке ее в сервис тоже инструкции официальной не припомню…

Добрый день

Нет, сайт ФНС не принимает контейнер, который формирует «Налогоплательщик ЮЛ» именно для этого заявления

Последняя версия программы «Налогоплательщик ЮЛ» 2.86 контейнер с таким заявлением не формирует. Несколько раз обращался в свою Налоговую с подобным вопросом, обещали на днях наладить сервис в Личном кабинете.

Только один момент — входить в личный кабинет необходимо при помощи цифровой подписи. Только в этом случае будут доступны расширенные возможности сервиса ЛК .

В ЛК ИП уже появилась возможность отправить это заявление, без сторонних программ:

https://dmitry-robionek.ru/soft-for-biz/kak-zapolnit-i-otpravit-knd-1150057-v-lk-ip.html

Касаемо способа отправки из 1С. Стоит последний релиз 1с Бухгалтерии. Так вот там при формировании заявления в 1с-отчетность нет возможности указать КБК 18210202000011000160, указать можно только 18210202000010000160. Соответственно что будет при отправке такого заявления не понятно

Здравствуйте! Где можно скачать бланк Заявления о распоряжении путем зачета и следующий лист «в счет исполнения предстоящей обязанности»?

Добрый день

Так все равно его в бумажном виде сдать не получится. Только в электронном виде ФНС его принимает.

Здравствуйте! Подскажите, пожалуйста:

1) Если в 1 квартале 2023г не было дохода, то мне просто пополнить ЕНС на сумму фиксированных взносов без заявлений и уведомлений?

2) Если на 1 пункт ответ положительный, то смогу ли я во 2 квартале уменьшить сумму налога 6% на фиксированные взносы за 1 и 2 квартал, т.е. на 22921?

3) Если налог 1% платился в течение 2022 года, то на сумму этой уплаты могу ли я уменьшить сумму налога в 2023году?

Благодарю заранее за ответ и спасибо вам за ваш блог!

Добрый день.

Спасибо за информацию.

А если уплатить в первом квартале 1% за 1 квартал 2023 года, как уменьшить УСН?

Добрый день! Почему в примере жирным выделено: «При этом 1% свыше 300 000 НЕ платили».? Я, основываясь на предыдущих статьях оплатил за 1-й квартал 2023г. и фиксированную сумму и 1% свыше 300 и все вычел из УСН и оплатил УСН, уменьшенный на эту сумму. Это не правильно?

Добрый день

Это просто пример такой.

Подскажите, в таком случае надо подавать два заявления КНД 1150057 на уменьшение налога УСН — на фиксированные взносы и на 1%?

Во второй части статьи написал как подать это заявление в ЛК ИП

https://dmitry-robionek.ru/soft-for-biz/kak-zapolnit-i-otpravit-knd-1150057-v-lk-ip.html

Добрый день) и как всё таки отправить это заявление (куда, есил не работает ЛК)

«мы уменьшаем налог по УСН на взносы фиксированные ИП «за себя» за 2023 год, то указываем 18210202000011000160»

… а если уменьшаем налог по ПСН на взносы фиксированные ИП «за себя», то КБК такой же?

Спасибо.

в заявлении о распоряжении путем зачета 1150057 надо указывать КБК фиксирован. уплаченных взносов и сумму . Откуда ФНС поймет , что вы распоряжаетесь этой суммой именно на уменьшение УСН , в этом документе нет такой информации , как и когда фнс увидит что именно УСН уменьшается ? А если у ИП есть еще патент и его тоже надо уменьшить на сумму оплаченных фиксиров.взносов ( если суммы хватает на оба зачета) ? Снова указать КБК фиксирован. уплаченных взносов и сумму? Не понимаю , как фнс определит какая сумма идет на УСН и какая на патент ….заполнить заявление 1112021 по патенту ? Почему надо в №1150057 указывать дату 31.12.23 , если дата оплаты 1\3 патента, патент с 1.01.23 — 3 апреля 23г.

Я так понимаю, что из общей суммы по ЕНС эти суммы выделятся конкретно на страховые взносы, на которые уже ИП имеет право уменьшить платеж, а не конкретно на УСН.

Здравствуйте, Дмитрий! Если послано заявление о распоряжении средствами, то нужно ли ещё посылать и уведомления?

Добрый день!

Спасибо за статью. Но не понимаю откуда такой КБК взялся? Я в таблице ФНС КБК на 2023 год нашла только этот 18210202000010000160. А тот что у Вас 18210202000011000160 вообще не нашла в этой таблице. Уточните, пожалуйста этот момент.

Добрый день

О какой таблице идет речь?

Вообще, в 14 разряде КБК должно быть указано «1» , «2» или «3». Нулевое значение в 14 разряде не может быть указано.

Добрый день!

Подскажите, пожалуйста, для ИП на УСН (Д-Р) 15% для уменьшения налогооблагаемой базы (не налога) для исчисления налога УСН такое же заявление заполняется?

Здравствуйте, подскажите, пожалуйста, если ип без работников на усн доходы подал уведомление по форме КНД 1110355 по сумме усн доходы, то он теперь не сможет платить страховые взносы по статусу 02 и дальше оплачивать налоги по старому способу?