Добрый день, уважаемые ИП!

Прежде чем приступить к статье отмечу, что я всегда рекомендую использовать бухгалтерские программы и сервисы, которые регулярно обновляются разработчиками. И ни в коем случае не рекомендую вести учет полностью в ручном режиме, так как все слишком быстро меняется.

Тем не менее, иногда полезно проверить декларацию по УСН, которая составлена при помощи программы «Налогоплательщик ЮЛ», которая является эталоном оформления для налоговой отчетности.

Почему я считаю эту программу эталоном? Дело в том, что это официальная программа ФНС, которая содержит самые свежие формы налоговой отчетности (если ее вовремя обновлять, конечно).

Рассмотрим вводные данные для нашего примера заполнения нулевой декларации по УСН:

- ИП на упрощенке (УСН 6%);

- ИП не является плательщиком торгового сбора (торговый сбор платят некоторые ИП из Москвы);

- В течение всего года сохранялась ставка в размере 6% по налогу УСН;

- Доходов за прошедший год НЕ было (это важно);

- ИП существовал полный год;

- Все страховые взносы “за себя” были оплачены своевременно (до 31 декабря отчетного года);

- ИП не получал имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования.

- Нужно подать декларацию-нулевку в ФНС до 25 апреля года, следующего за отчетным годом (обратите внимание, именно до 25 апреля, а не до 30 апреля, как было ранее);

- Это не декларация при закрытии ИП.

- Декларация сдается при личном визите ИП в налоговую инспекцию.

Какую программу будем использовать?

Будем использовать отличную (и бесплатную) программу под названием “Налогоплательщик ЮЛ”.

Не пугайтесь, у меня есть подробная инструкция о том, как ее установить и настроить. Прочтите сначала вот эту статью, и поставьте ее на свой компьютер:

https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Будем считать, что вы установили программу и корректно прописали свои реквизиты по ИП.

Саму программу можно скачать вот здесь: https://www.nalog.ru/rn77/program/5961229/

Обратите внимание, что при заполнении декларации необходимо использовать самую свежую версию программы «Налогоплательщик ЮЛ». В статье ниже приведен пример ее заполнения в программе версии 4.75 (правда, она уже обновилась до версии 4.83, но суть остается той же)

Разумеется, у вас может быть более новая версия, так как программа постоянно обновляется.

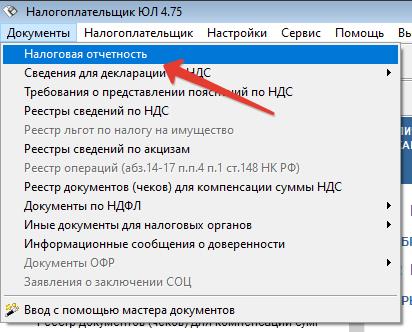

1 шаг: Запускаем программу “Налогоплательщик ЮЛ”

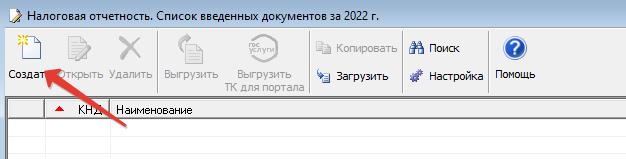

И сразу в меню “Документы” – “Налоговая отчетность” создаем шаблон налоговой декларации по УСН. Для этого нужно нажать на иконку со значком “Создать”

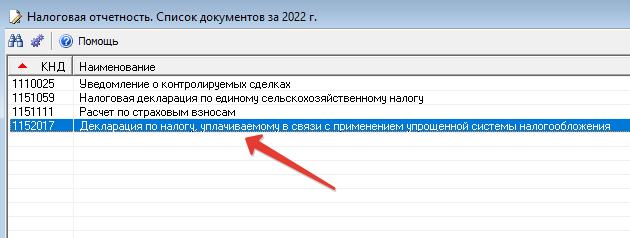

А затем выбрать форму № 1152017 “Декларация по налогу, уплачиваемому в связи применением упрощенной системы налогообложения”

Да, еще важный момент

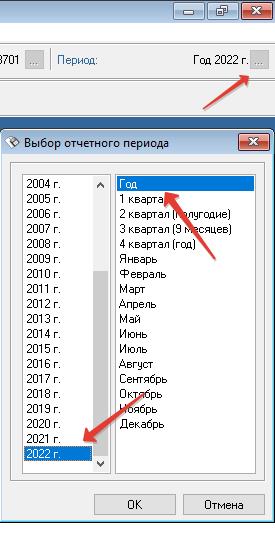

Перед составлением декларации необходимо указать год, за который мы ее будем составлять. Для этого необходимо в правом верхнем углу программы выбрать налоговый период.

Например, для декларации за 2022 год необходимо выставить вот такие настройки:

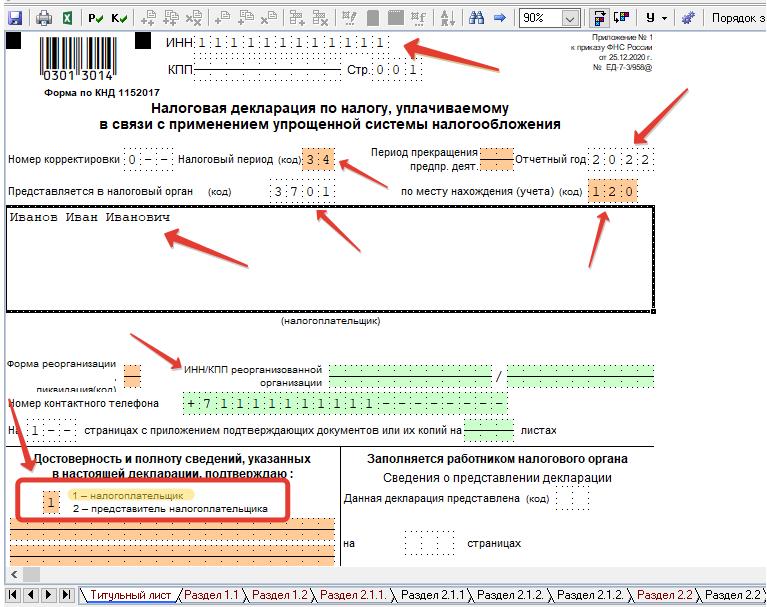

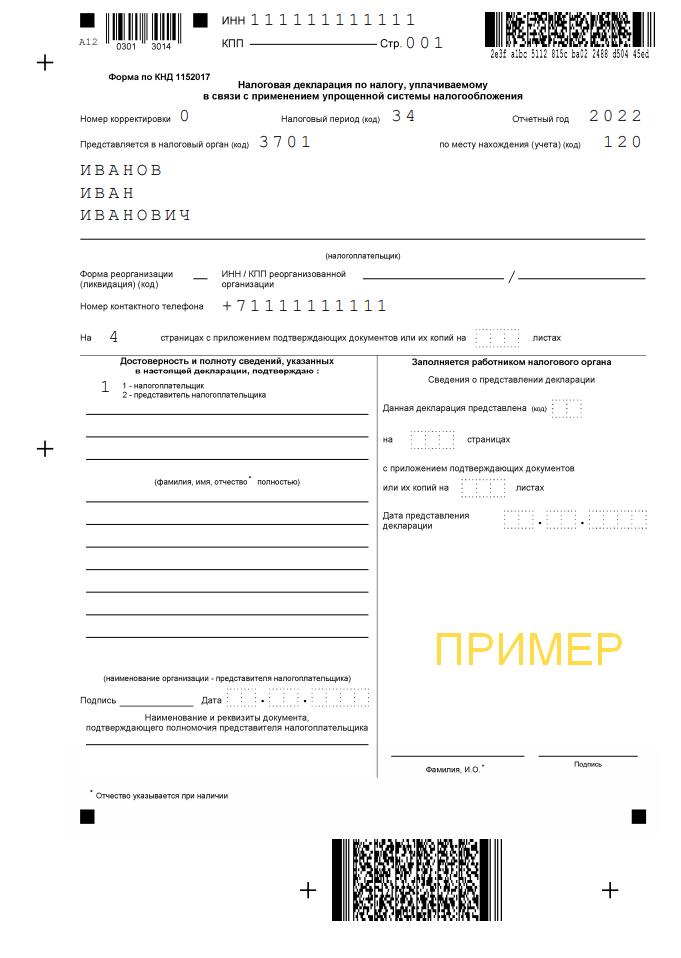

2 шаг: Заполняем Титульный Лист

Первое, что мы видим – это титульный лист декларации, который необходимо корректно заполнить.

Естественно, у меня для примера взят мифический персонаж Иван Иванович Иванов из города Иваново =) Вы вставляете свои РЕАЛЬНЫЕ реквизиты по ИП.

Какие-то данные подтягиваются автоматически. Например, ФИО и ИНН… Напомню, что предварительно программу “Налогоплательщик ЮЛ” нужно настроить, и еще раз отсылаю вот к этой статье: https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Раз мы делаем декларацию за год, то и период необходимо выставить соответствующий. Просто выбираем код “34” “Календарный год” (см. рисунок).

Больше ничего на титульном листе не трогаем, так как будем сдавать декларацию при личном визите, без представителей.

Кстати, обратите внимание, что на титульном листе декларации по УСН больше не нужно указывать свой ОКВЭД. Это изменение при заполнении деклараций по УСН действует, начиная с 2021 года.

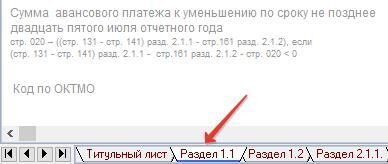

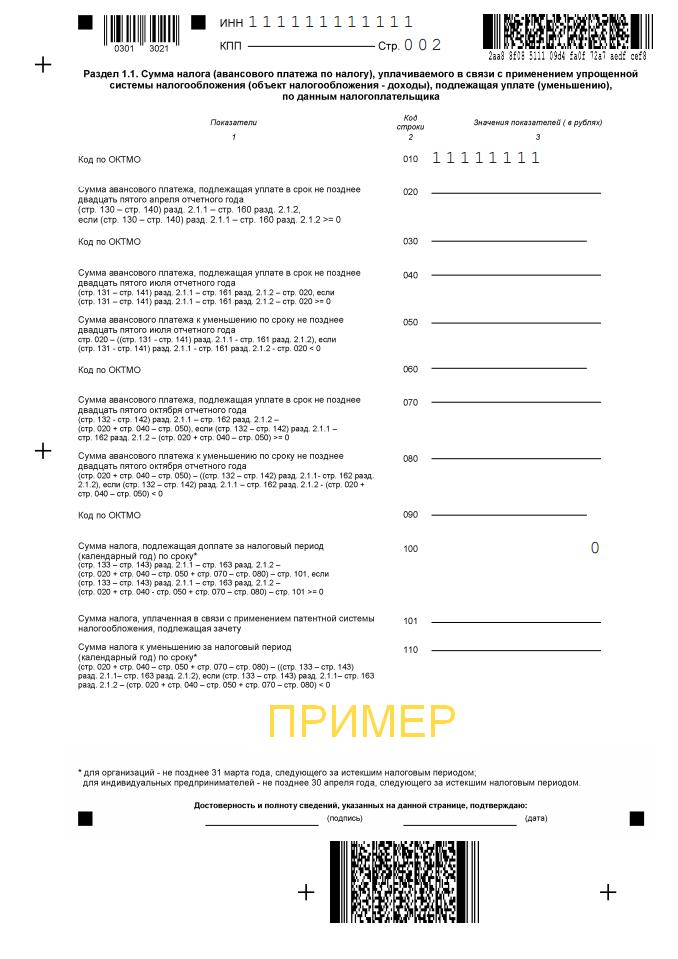

3. Шаг: Заполняем раздел 1.1 нашей нулевой декларации

В самом низу программы кликните на закладку “Раздел 1.1” и увидите новый лист, который тоже предстоит заполнить.

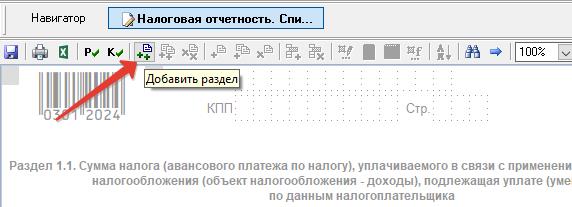

Многие пугаются, так как он по-умолчанию неактивен и не дает заполнить нужные данные.

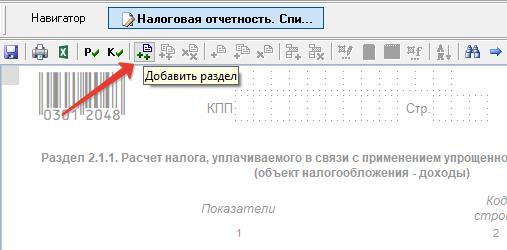

Ничего страшного, справимся =) Чтобы активировать этот раздел нужно нажать на вот эту иконку “Добавить раздел” (см. рисунок ниже), а лист сразу будет доступен для редактирования.

Тут совсем все просто: нужно лишь прописать свой код ОКТМО (Общероссийский классификатор территорий муниципальных образований) в строке 010.

Если не знаете, что такое ОКТМО, то прочтите вот здесь.

В моем примере указан несуществующий ОКТМО 1111111.

Вы указываете свой реальный код по ОКТМО, который можете уточнить в своей налоговой инспекции.

Больше ничего не трогаем на листе 1.1 нашей декларации.

Но если ОКТМО в течение года изменился, то необходимо указать новый код в соответствующих строках. Такое может случиться, например, при смене реквизитов налоговой инспекции, или при смене места жительства самого ИП.

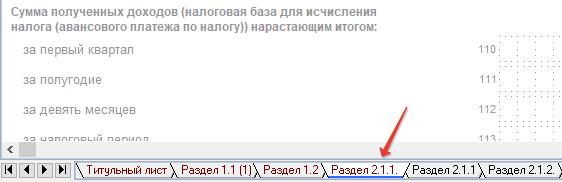

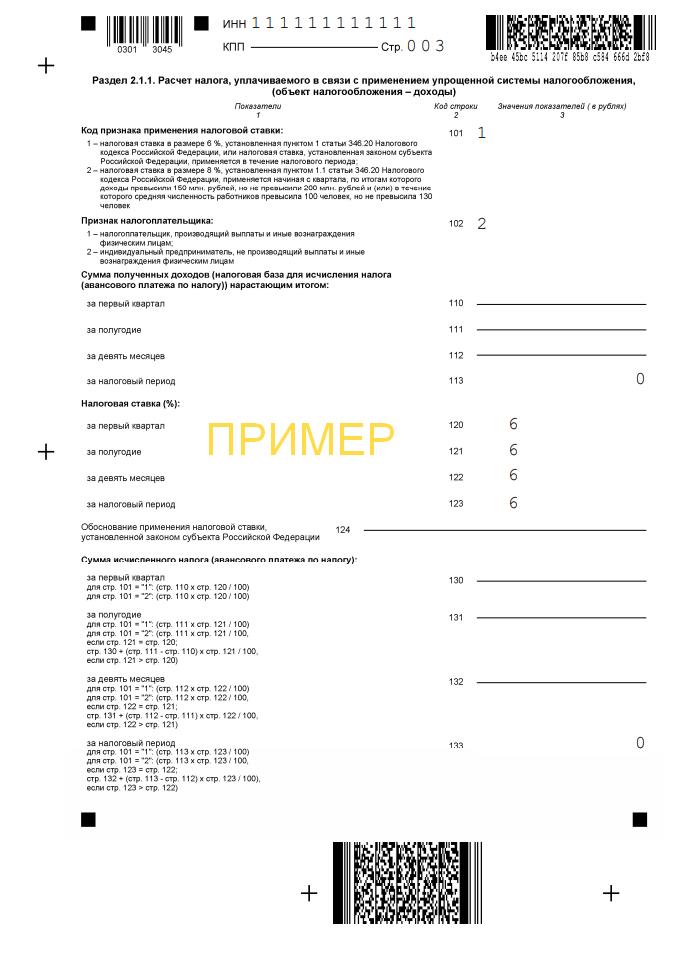

4. Шаг: Заполняем раздел 2.1.1 “Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)”

Опять в самом низу нашего документа выбираем соответствующую закладку:

“Раздел 2.1.1” и активируем лист кнопкой “Добавить Раздел” (точно так же, как и активировали предыдущий лист)

И заполняем его.

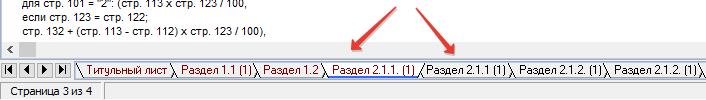

Если внимательно присмотреться, то увидим в этой программе две вкладки с названием «Раздел 2.1.1(1)»

Затем переходим в соседнюю вкладку «Раздел 2.1.1 (1)» и заполняем ее следующим образом:

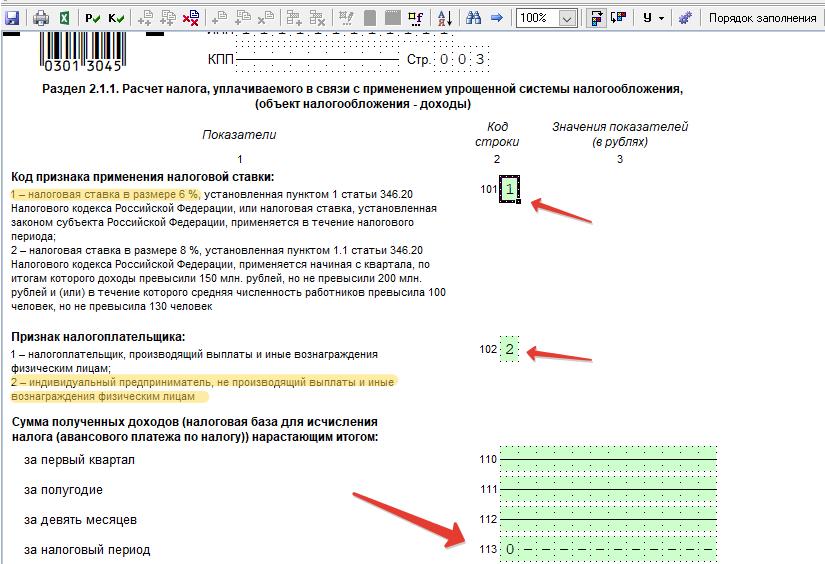

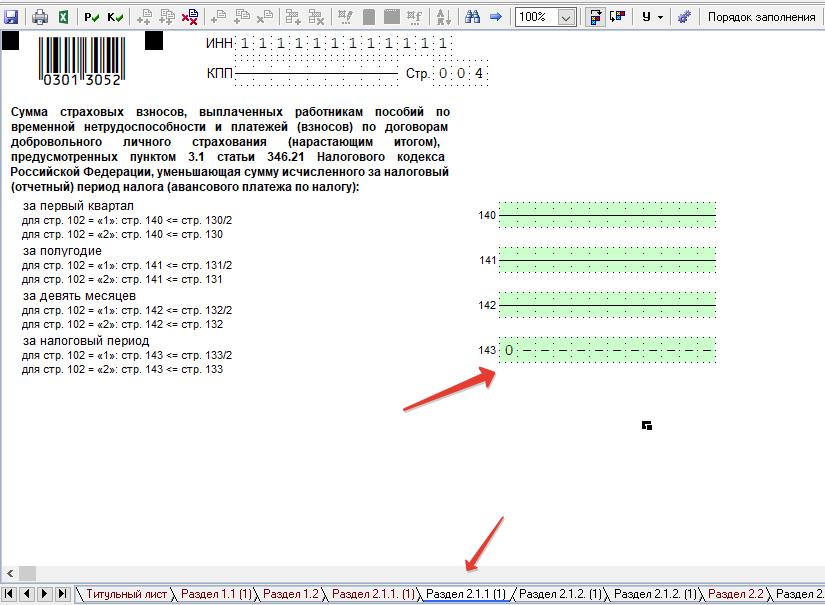

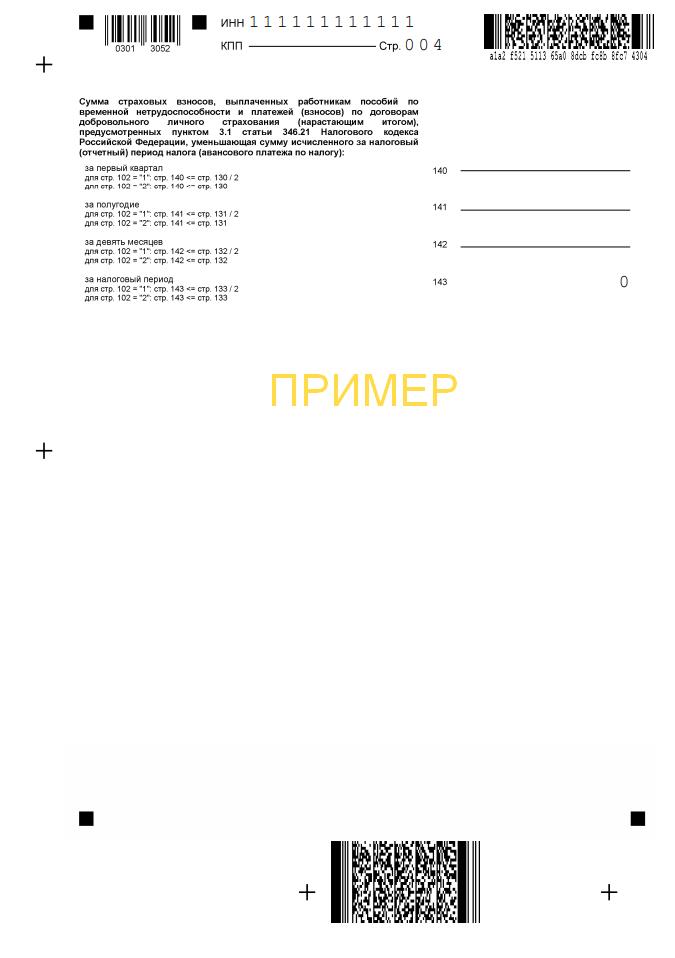

Напомню, что наш ИП не имел дохода, а значит, в строках:

- в строке №113 прописываем ноль;

- в строках №140, №141, №142 ничего не меняем;

- в строке №143, тоже прописываем ноль, несмотря на то, что человек оплатил обязательные страховые взносы “за себя” за прошедший год. Ноль прописал потому, что страховые взносы “за себя” НЕ БУДУТ принимать участие в налоговом вычете из УСН; Иначе, у нас получится отрицательное значение по декларации (из нулевых доходов внезапно вычитаем взносы в ПФР =)

- В строке 102 прописываем код = 2 (ИП без сотрудников);

- В строке 101 прописываем код = 1 (ИП применяет стандартную ставку УСН 6% в течение всего года). Обратите внимание, что это новое поле декларации, которого не было в «старой» декларации по УСН. Его необходимо заполнить;

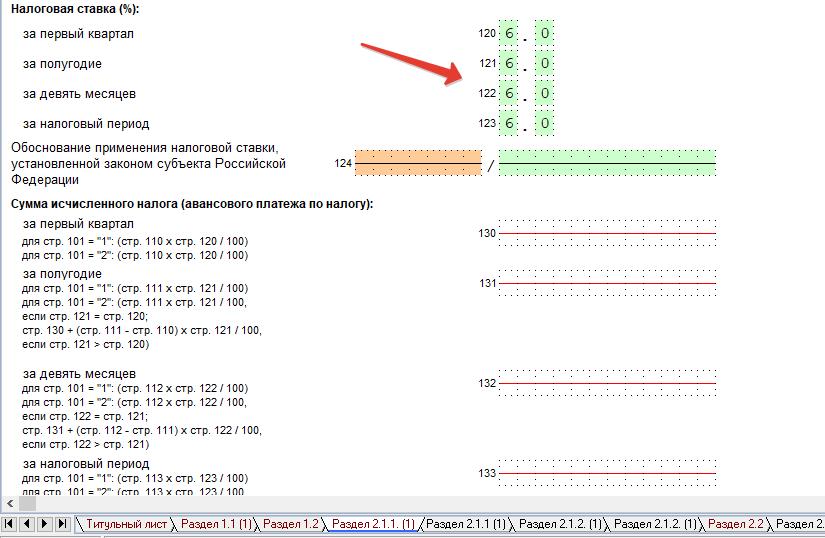

- Необходимо указать ставку налога по УСН в строках 120, 121, 122, 123 за квартал, полугодие, девять месяцев и налоговый период.

Делается это очень просто. Для этого достаточно кликнуть на нужное поле и выбрать ставку 6% (напомню, что мы рассматриваем ИП на УСН 6% без дохода и сотрудников).

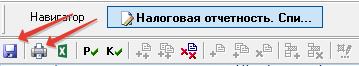

Сохраняем декларацию

Сохраним декларацию, на всякий случай, нажав на значок с изображением дискеты.

Значок принтера, думаю, знаете, что означает =)

5. Шаг: Печатаем и сдаем декларацию в налоговую

Но сначала проверяем правильность заполнения декларации при помощи программы.

- Для этого нажимаем на на кнопку со значком «Р» — «Расчет документа».

- А затем на кнопку со значком “К” -“Контроль документа”

Если будут ошибки заполнения, то Вы их увидите в нижней части экрана программы. Печатаем в ДВУХ экземплярах и шагаем в свою налоговую инспекцию, где стоите на учете. Ничего подшивать теперь не надо (начиная с 2015 года это так).

Один экземпляр отдаете инспектору, а другой он подписывает, ставит штамп и отдает Вам. Вот этот свой экземпляр постарайтесь не потерять =)

Честно говоря, здесь больше читать пришлось, чем делать саму декларацию в этой замечательной программе. Попробуйте сделать один раз, а дальше уже все будете штамповать на автомате.

А еще сэкономите пару тысяч рублей, вместо того чтобы отдать их фирмам-посредникам =)

Пример заполненной нулевой декларации по УСН за 2022 год

Для наглядности я сохранил полученный пример нулевой декларации в виде PDF-файла. Вот, что должно в итоге получиться для нашего мифического Иванова Ивана Ивановича, который сдает нулевую декларацию за 2022 год по УСН:

P.S. В статье приведены скриншоты программы "Налогоплательщик ЮЛ". Найти ее можно на официальном сайте ФНС РФ по этой ссылке: https://www.nalog.ru/rn77/program/5961229/

Частый вопрос по нулевым декларациям

Часто ИП не сдают нулевые декларации, так как считают, что раз дохода не было, то и сдавать ничего не надо.

На самом деле, это не так и Вы рискуете попасть на штраф, блокировку счета.

Новые статьи на закрытом сайте для подписчиков:

- Частые вопросы по декларации УСН «доходы» 6% за 2023 год для ИП без сотрудников. (часть №1 и часть №2 )

- Пример декларации по УСН 6% для ИП без сотрудников за неполный 2023 год

- Пример расчета налогов для ИП на УСН 6% без сотрудников в 2024 году с небольшим доходом (часть №1)

- Пример расчета налогов для ИП на УСН 6% без сотрудников в 2024 году для начинающих ИП, которые работали неполный год (часть №2)

- Обновление калькулятора УСН. Теперь данные для декларации УСН «доходы» считаются автоматически

- Как заполнить декларацию по УСН 6% за 2023 год при помощи калькулятора УСН для ИП без сотрудников? Что делать с 1% свыше 300 000 руб.?

- Как посчитать и оплатить налог по УСН 6% «доходы» за 1 квартал 2024 года? Алгоритм действий, калькулятор УСН и календарь (часть №1, часть №2, часть №3)

- Ответы на частые вопросы про уплату УСН «доходы» и взносов ИП «за себя» за 1 квартал 2024 года (часть №1 и часть №2)

Как не пропустить важные новости для ИП и самозанятых?

Если хотите быть в курсе изменений, то советую подписаться на мой Телеграмм-канал. Там уже более 10 000 предпринимателей, которые делятся своим опытом: https://t.me/ipnovosti

Добрый день! Подскажите пожалуйста, если ИП не полный год (был открыт в феврале), что-то меняется в заполнении?

Нет, ничего не изменится. Ведь февраль попадает в 1 квартал.

Дмитрий, спасибо Вам за подробную статью!

Пожалуйста)

Здравствуйте! Может быть у вас есть подобная статья о заполнении деклараций через ЛК ИП, с использованием КЭП?

Добрый день

Нет такой статьи

Здравствуйте, а если ИП не оплатил за себя страховые взносы?

Добрый день! Подскажите, пожалуйста, в 2022 г ИП на УСН был на патенте, заполняем нулевую УСН, но есть строка 101, как к ней относится? Заранее спасибо.

Если ип создали в ноябре. За какой период тогда надо сдавать декларацию?

Дмитрий, здравствуйте! Подскажите пожалуйста по КУДИР.

ИП УСН «Доходы» 6%. За 2022 сдалась нулевая декларация. Все взносы были оплачены до 31.12.22.

Возник вопрос при оформлении КУДИР за 2022 год. Нужно ли заполнять отдел 4: «IV. Расходы, предусмотренные пунктом 3.1 статьи 346.21 Налогового кодекса Российской Федерации, уменьшающие сумму»? Или достаточно заполненного титульного листа если доходов никаких не было?

Спасибо.

Дмитрий, добрый день. Подскажите пожалуйста

, если ИП перешел в самозанятые с 4 августа 2023 года, до этого дохода не было. Заполняем нулевую декларацию за 3 квартала?

Добрый день

Да, нулевую декларацию нужно сдать